Ihre Payments Processing verbessern

WorkflowsStripe Payments Processing für maximale Effizienz optimieren

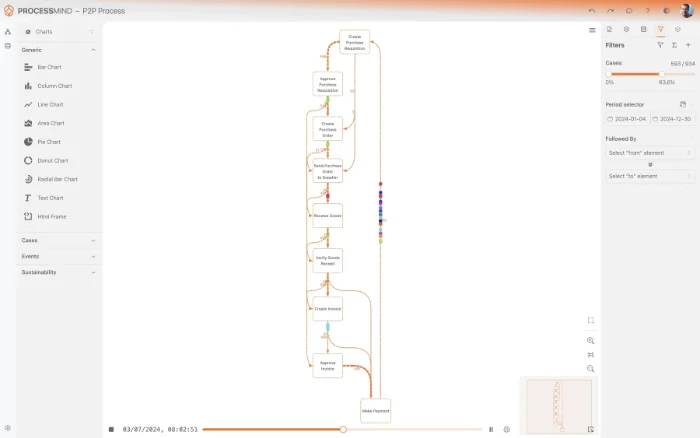

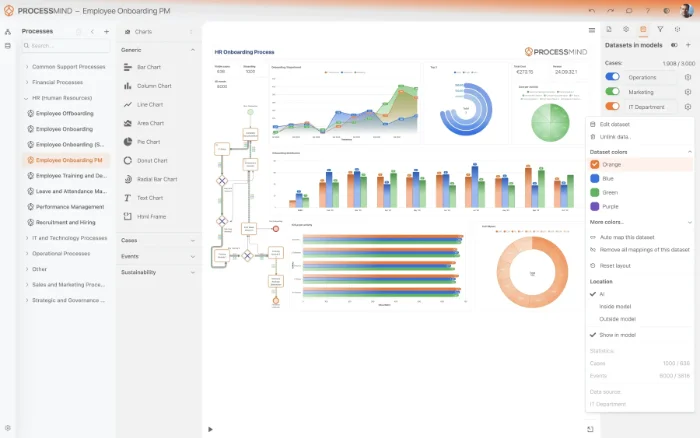

Unsere Plattform deckt versteckte Engpässe und Reconciliation Delays auf, die Ihre finanzielle Effizienz beeinträchtigen. Durch die Visualisierung des gesamten Zahlungslebenszyklus können Sie genau feststellen, wo manuelle Interventionen Ihre Operationen verlangsamen. Diese Transparenz ermöglicht es Ihnen, Workflows zu straffen und Compliance-Risiken bei Ihren globalen Transaktionen zu reduzieren.

Laden Sie unsere vorkonfigurierte Datenvorlage herunter und gehen Sie häufige Herausforderungen an, um Ihre Effizienz-Ziele zu erreichen. Befolgen Sie unseren Sechs-Schritte-Verbesserungsplan und einsetzen Sie den Leitfaden zur Datenvorlage, um Ihre Abläufe zu optimieren.

Detaillierte Beschreibung anzeigen

Der strategische Wert der Optimierung von Stripe-Zahlungen

In der modernen digitalen Wirtschaft sind Zahlungen mehr als nur eine Backoffice-Funktion. Sie bilden den Herzschlag Ihrer Geschäftseinnahmen und den primären Berührungspunkt für die Kundenzufriedenheit. Wenn Sie Zahlungen über eine Plattform wie Stripe abwickeln, verwalten Sie Tausende von Events, die in Millisekunden stattfinden. Die Komplexität des globalen Handels, unterschiedliche regionale Vorschriften und vielfältige Zahlungsmethoden bedeuten jedoch, dass selbst ein geringfügiger Reibungspunkt zu erheblichen Umsatzeinbußen führen kann. Die Optimierung der Payments Processing geht nicht nur darum, Geld schneller zu bewegen, sondern darum, eine leistungsstarke Finanzinfrastruktur zu schaffen, die mit Ihrem Wachstum skaliert. Ineffiziente Flows führen zu abgebrochenen Einkäufen, verzögerten Settlements und einem erhöhten operativen Aufwand während der Reconciliation-Phase. Durch die Konzentration auf den End-to-End-Lebenszyklus stellen Sie sicher, dass jede Transaktion den effizientesten Pfad von der Autorisierung bis zur Settlement nimmt.

Transparenz jenseits des Dashboards

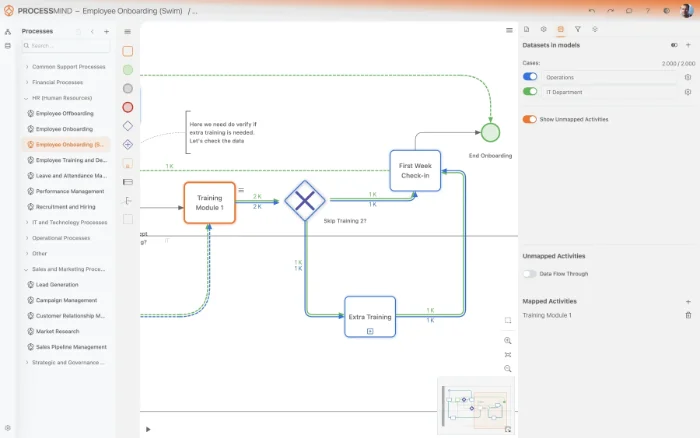

Obwohl das Stripe-Dashboard ausgezeichnete Momentaufnahmen Ihres aktuellen Finanzstatus liefert, fehlt es oft an der sequenziellen Tiefe, die erforderlich ist, um den Flow der Arbeit über die Zeit hinweg zu verfolgen. Process Mining schließt diese Lücke, indem es jede Zahlungsreise anhand ihrer digitalen Spuren rekonstruiert. Anstatt aggregierte Summen zu betrachten, können Sie sehen, wie lange eine Zahlung braucht, um von der Validierung zur Autorisierung zu gelangen und wo sie vor der finalen Settlement hängen bleibt. Diese Transparenz ermöglicht es Ihnen, zwischen erwarteten Verzögerungen, wie z.B. Bankbearbeitungszeiten, und unerwarteten Engpässen, wie z.B. manuellen Interventionen, die für spezifische Fehlercodes erforderlich sind, zu unterscheiden. Indem Sie den tatsächlichen Prozessfluss mit Ihrem beabsichtigten Design abgleichen, können Sie Abweichungen identifizieren, die auf Ineffizienzen oder Compliance-Risiken hinweisen, die sonst in den Daten verborgen blieben. Diese Transparenz ist entscheidend für Teams, die die Payments Processing Zykluszeit reduzieren und den gesamten Durchsatz verbessern möchten.

Zielbereiche für die Prozessverbesserung

Einer der Hauptbereiche für Verbesserungen ist die Reduzierung der Zykluszeit zwischen der initialen Anfrage und der finalen Reconciliation. Für viele Organisationen ist die Zeitspanne zwischen dem Einzug der Gelder und der Abstimmung der Zahlung im Buchhaltungssystem der Bereich, in dem die meiste manuelle Arbeit anfällt. Durch Process Mining können Sie identifizieren, warum bestimmte Transaktionen einer manuellen Überprüfung bedürfen, während andere automatisch abgewickelt werden. Ein weiterer kritischer Bereich ist die Verwaltung von Zahlungsfehlern. Durch die Analyse der häufigsten Pfade, die zu Fehlern führen, können Sie proaktive Korrekturen in Ihrer Stripe-Konfiguration oder Ihrer Anwendungslogik implementieren, um diese Probleme zu verhindern, bevor sie auftreten. Dieser strukturelle Ansatz zur Prozessoptimierung stellt sicher, dass Sie die Grundursachen von Verzögerungen beheben, anstatt nur die Symptome zu behandeln. Sie könnten feststellen, dass spezifische Zahlungsmethoden oder Währungen konstant auf mehr Reibung stoßen, was es Ihnen ermöglicht, technische Korrekturen dort zu priorisieren, wo sie die größte Wirkung haben.

Messbare finanzielle Vorteile realisieren

Wenn Sie Ihre Payments Processing optimieren, wirken sich die Vorteile auf die gesamte Organisation aus. Für das Finanzteam bedeutet dies einen schnelleren Monatsabschluss und eine genauere Cashflow-Prognose, da die Zeit für Settlement und Reconciliation minimiert wird. Für das Operations Team bedeutet dies eine signifikante Reduzierung des Volumens an Support-Tickets bezüglich Zahlungsstatus oder fehlgeschlagenen Transaktionen. Am wichtigsten ist vielleicht, dass das Geschäft ein höheres Maß an Auditfähigkeit gewinnt. Wenn jeder Schritt des Zahlungslebenszyklus dokumentiert und visualisiert wird, wird der Nachweis der Compliance mit Finanzvorschriften zu einer unkomplizierten Aufgabe. Diese Verbesserungen tragen direkt zu geringeren Kosten pro Transaktion bei, sodass Ihr Unternehmen mehr seiner hart erarbeiteten Einnahmen behalten kann. Das Verständnis, wie Payments Processing durch diese Metriken verbessert werden kann, schafft eine klare Roadmap für die digitale Transformation innerhalb Ihrer Finanzabteilung.

Eine Datengetriebene Kultur etablieren

Die Verbesserung Ihres Zahlungsprozesses ist eine kontinuierliche Reise und kein einmaliges Projekt. Wenn Sie in neue Märkte expandieren oder neue Zahlungsmethoden innerhalb von Stripe einführen, wird die Komplexität Ihrer Operationen natürlich zunehmen. Die Einführung eines Process Mining-Ansatzes ermöglicht es Ihnen, diese Komplexität zu kontrollieren, indem Sie einen klaren Einblick in das Verhalten Ihrer Systeme in der realen Welt erhalten. Sie können Benchmarks für Ihre Key Performance Indicators festlegen und frühzeitig Warnungen erhalten, wenn eine spezifische Region oder Zahlungsart von der Norm abweicht. Diese proaktive Haltung verwandelt die Finanzfunktion von einem reaktiven Kostenfaktor in einen strategischen Partner, der Einblicke in die Geschäftsgesundheit liefert. Durch die Nutzung der bereits in Ihrer Stripe-Umgebung vorhandenen Daten können Sie einen effizienteren, transparenteren und profitableren Finanzbetrieb aufbauen.

Der 6-Schritte-Verbesserungspfad für Stripe-Zahlungen

Vorlage herunterladen

Was ist zu tun

Erhalten Sie das vorkonfigurierte Excel-Template, das speziell für Stripe-Zahlungs-Datenstrukturen und Event Logs entwickelt wurde.

Bedeutung

Die Verwendung eines standardisierten Formats stellt sicher, dass Ihre Zahlungs-Transaktions-IDs und Statusänderungen für eine präzise Process Discovery korrekt abgebildet werden.

Erwartetes Ergebnis

Ein gebrauchsfertiges Daten-Template, das speziell für Stripe-Transaktionsdaten zugeschnitten ist.

IHRE ZAHLUNGSEINBLICKE

Volle Transparenz für Ihre Stripe-Zahlungsflüsse erhalten

Daten aus Ihrem Stripe-Konto abbilden. Unsere Plattform identifiziert versteckte Reibungspunkte und Reconciliation Gaps, die Ihre Finanzoperationen verlangsamen.- Den gesamten Lebenszyklus jeder Stripe-Zahlung abbilden

- Spezifische Ursachen für Transaktionsverzögerungen identifizieren

- Versteckte Abstimmungs- und Compliance-Lücken aufdecken

- Verarbeitungsgeschwindigkeit und Erfolgsraten live überwachen

BEWIESENE ERGEBNISSE

Optimierung Ihres Stripe-Transaktionslebenszyklus

Durch die Analyse jeder `Payment Transaction ID` identifizieren Organisationen systemische `Engpässe` und eliminieren Reibungspunkte in ihren Zahlungs-`Workflows`. Dieser `datengetriebene` Ansatz ermöglicht es Finanzteams, `Settlement Cycles` zu straffen und die gesamte Verarbeitungseffizienz zu verbessern.

Reduzierung der End-to-End-Zeit

Die Straffung der Genehmigungskette ermöglicht es Teams, deutlich schneller von der Anfrage zur Genehmigung zu gelangen, wodurch Leerlaufzeiten in der Bearbeitungswarteschlange entfallen.

Zunahme automatisierter Zahlungen

Die Automatisierung von Validierungsschritten erhöht den Prozentsatz der Zahlungen, die ohne manuelle Intervention verarbeitet werden, und senkt die Betriebskosten erheblich.

Schnellere Behebung von Fehlern

Die Identifizierung und Behebung der Grundursachen von Transaktionsfehlern reduziert die durchschnittliche Lösungszeit und verhindert wiederkehrende Processing Issues.

Weniger nicht-compliant Pfade

Die Überwachung von Abweichungen von Standard-Genehmigungs-Pfaden stellt sicher, dass alle Zahlungen den obligatorischen Validierungs- und internen Kontrollanforderungen entsprechen.

Verringerung wiederholender Aufgaben

Eine bessere Datenvalidierung zu Beginn des Prozesses verhindert die Nachbearbeitung von Zahlungsanweisungen und stellt sicher, dass Anweisungen beim ersten Mal korrekt gesendet werden.

Genauigkeit bei der Reconciliation

Eine konsistentere First Pass Reconciliation liefert Treasury Managern genauere Daten für die Cashflow-Prognose.

Individuelle Ergebnisse variieren je nach Prozesskomplexität und `Datenqualität`. Diese Zahlen stellen typische Verbesserungen dar, die bei verschiedenen Implementierungen der `Payment Processing` beobachtet wurden.

Empfohlene Daten

FAQs

Häufig gestellte Fragen

Process Mining visualisiert jeden Transaktionsschritt von der Initiierung bis zur Abrechnung, indem es digitale Spuren aus Stripe-Logs extrahiert. Dies deckt versteckte Bottlenecks wie manuelle Validierungsschritte und inkonsistente Abrechnungsdauern auf, die traditionelle Dashboards oft übersehen. Durch die Abbildung des tatsächlichen Ablaufs können Teams genau erkennen, wo Nacharbeiten oder Verzögerungen im Zahlungslebenszyklus auftreten.

Um die Analyse zu beginnen, müssen Sie die Zahlungs-Transaktions-ID als primären Case-Identifier zusammen mit Aktivitäts-Timestamps und Statusänderungs-Logs extrahieren. Zusätzliche Attribute wie Zahlungsmethode, Region oder Währung helfen bei der Segmentierung der Daten für tiefere Einblicke. Diese Logs liefern die notwendigen Event-Daten, um den End-to-End-Prozessfluss präzise zu rekonstruieren.

Durch den Vergleich des beabsichtigten Prozessflusses mit den tatsächlichen Transaktionsaufzeichnungen hebt Process Mining hervor, wo Reconciliation-Schritte übersprungen oder verzögert werden. Es identifiziert Fragmente im Fehlerbehebungsprozess und deckt Fälle auf, in denen manuelle Interventionen Transparenzlücken im Treasury Management schaffen. Diese Transparenz ermöglicht es Finanzteams, Reconciliation Workflows zu standardisieren und eine höhere Genauigkeit zu erreichen.

Die meisten Organisationen können ihre initialen Prozesskarten innerhalb weniger Tage nach der Verbindung mit der Stripe API und der Zuordnung der relevanten Datenfelder einsehen. Sobald die Daten erfasst sind, ist die Entdeckung großer Engpässe wie Genehmigungsverzögerungen oder häufiger Instruction Rework sofort möglich. Langfristige Optimierung und Performance Benchmarking entwickeln sich in der Regel über die ersten Wochen des kontinuierlichen Monitorings.

Die Zahlungs-Transaktions-ID dient als eindeutiger Case-Identifier, der verschiedene Events wie Autorisierung, Erfassung und Abrechnung zu einem einzigen, kohärenten Prozess verknüpft. Ohne diesen Identifier wäre es unmöglich, den Verlauf einer spezifischen Zahlung über verschiedene Status hinweg zu verfolgen. Er stellt sicher, dass jede in Stripe erfasste Aktion der richtigen Transaktion für eine genaue Prozessrekonstruktion korrekt zugeordnet wird.

Ja, die Technologie erkennt automatisch jede Abweichung von Ihren Standardarbeitsanweisungen, indem sie nicht-standardisierte Genehmigungswege kennzeichnet. Sie hilft Compliance-Beauftragten zu erkennen, wo Zahlungen obligatorische Prüfungen umgangen oder unerlaubte Routen während der Bearbeitung genommen haben. Diese kontinuierliche Überwachung stellt sicher, dass alle Transaktionen internen Richtlinien und regulatorischen Anforderungen entsprechen.

Process Mining analysiert die Ursachen von Fehlermeldungen, indem es die Abfolge der Events untersucht, die zu einem Zahlungsfehler führen. Durch das Erkennen von Mustern, die bei Fehlalarmen (False Positives) häufig auftreten, können Teams ihre Validierungslogik verfeinern und unnötige manuelle Prüfungen reduzieren. Dies führt zu schnelleren Kundenbenachrichtigungen und insgesamt effizienteren Methoden zur Fehlerbehebung.

Nein, Process Mining fungiert als analytische Schicht über Ihren vorhandenen Daten und erfordert keine Änderungen an Ihrer Stripe-Einrichtung. Es liest lediglich die vorhandenen Event Logs und Metadaten, um den Prozess so zu visualisieren, wie er derzeit existiert. Dies ermöglicht Ihnen, Transparenz zu gewinnen und Ihre Workflows zu verbessern, ohne Ihre laufenden Zahlungsoperationen zu stören.

Durch die Verfolgung des genauen Zeitpunkts der Settlement-Dauern und die Identifizierung, wo Gelder festgehalten werden, liefert Process Mining ein klareres Bild des Cashflows. Es eliminiert Transparenzlücken, indem es genau zeigt, wann eine Zahlung von einem ausstehenden Zustand zu finalisierten Geldern wechselt. Diese Informationen helfen Treasury Managern, fundiertere Entscheidungen auf der Grundlage von Echtzeit-Verarbeitungsgeschwindigkeiten zu treffen.

Optimieren Sie jetzt Ihre Stripe Payments Processing Efficiency

Erreichen Sie 98% Straight-Through-Processing und eliminieren Sie Zahlungs-Ausnahmen.

Keine Kreditkarte erforderlich... Einrichtung in wenigen Minuten