Kredi Yönetimi ve Tahsilat Süreçlerinizi İyileştirin

Daha Hızlı Nakit Akışı için SAP ECC'de Kredi ve Tahsilat Süreçlerini Optimize Edin

Kredi yönetimi ve tahsilat süreçleri genellikle karmaşık olabilir, bu da gecikmeli ödemelere ve artan şüpheli alacaklara yol açar. Platformumuz, ilk değerlendirmeden son ödemeye kadar krediden nakite döngünüzdeki verimsizlikleri ortaya çıkarmanıza yardımcı olur. Kesin darboğazları tespit edebilir ve daha iyi nakit akışı ve azaltılmış risk için hedefe yönelik iyileştirmeler uygulayabilirsiniz.

Önceden yapılandırılmış veri şablonumuzu indirin ve verimlilik hedeflerinize ulaşmak için yaygın zorlukların üstesinden gelin. Altı adımlı iyileştirme planımızı takip edin ve operasyonlarınızı dönüştürmek için Veri Şablonu Rehberi'ne başvurun.

Detaylı açıklamayı göster

Kredi Yönetimi ve Tahsilat Neden Hayati Önem Taşıyor?

SAP ECC içindeki Kredi Yönetimi ve Tahsilat, yalnızca faturaları yönetmekten öte, kuruluşunuzun finansal sağlığının temelini oluşturur. Verimsiz bir krediden nakite döngüsü, doğrudan işletme sermayenizi, nakit akışınızı ve nihayetinde karlılığınızı etkiler. Kredi onaylarındaki gecikmeler, etkisiz ihtarname prosedürleri ve uzun süren anlaşmazlık çözüm süreçleri, daha yüksek Alacak Tahsilat Gün Sayısı'na (DSO), artan şüpheli alacaklara ve müşteri ilişkilerinde gerginliğe yol açabilir. Bu verimsizlikler genellikle süreçte darboğazlar olarak ortaya çıkar, bu da nakit akışını doğru bir şekilde tahmin etmeyi zorlaştırır ve stratejik finansal planlamayı engeller. Kredi ve tahsilat faaliyetlerinizin gerçek akışını anlamak, önemli finansal iyileştirme ve risk azaltmaya yönelik ilk adımdır.

Process Mining, SAP ECC'deki Kredi ve Tahsilat Süreçlerini Nasıl Dönüştürüyor?

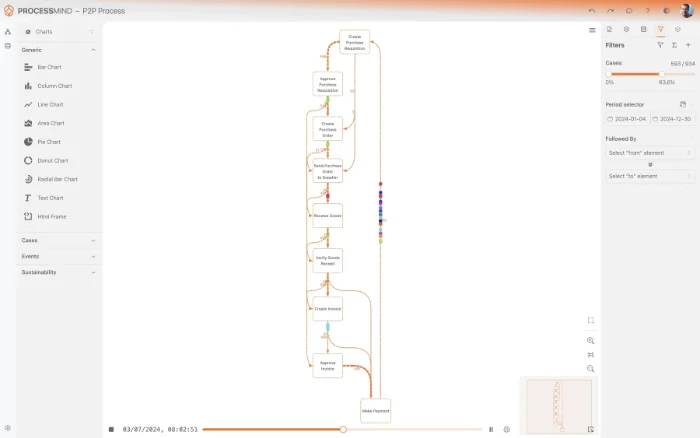

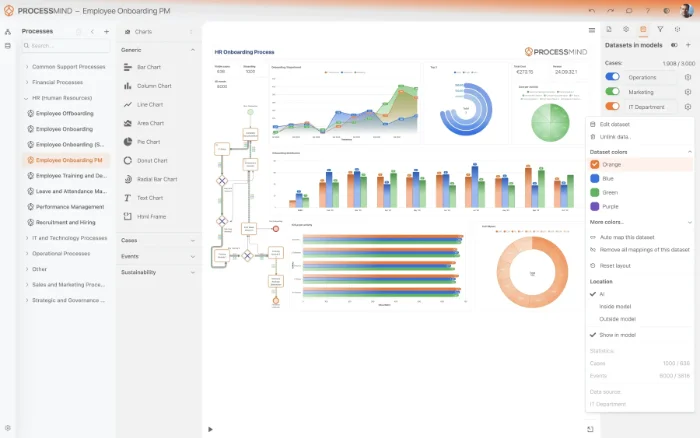

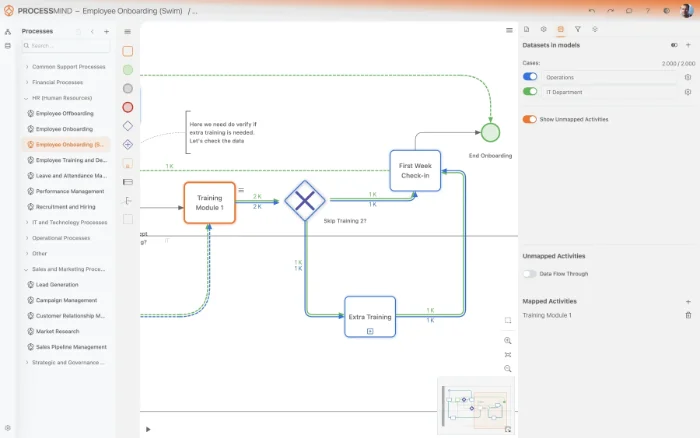

Process Mining, SAP ECC'deki Kredi Yönetimi ve Tahsilat süreçlerinizi analiz etmek için benzersiz bir bakış açısı sunar. SAP ECC FI-AR sisteminizden olay verilerini çıkararak, özellikle her faturanın yaşam döngüsüne odaklanarak, platformumuz işin nasıl yapılması gerektiği değil, gerçekten nasıl yapıldığını ortaya koyan gerçek süreç akışını yeniden yapılandırır. Her faturayı, ilk kredi değerlendirmesi ve satış siparişi yerleştirmeden, fatura oluşturma ve teslimata, ödeme alımına veya nihai silinmeye kadar hassas bir şekilde takip edebilirsiniz. Bu fatura odaklı görünüm, kritik darboğazları belirlemenize, standart prosedürlerden sapmaları anlamanıza ve manuel müdahalelerin veya yeniden işleme döngülerinin gecikmelere neden olduğu ve operasyonel maliyetleri artırdığı noktaları tespit etmenize olanak tanır. İhtarname stratejilerinizin etkinliği, kredi onayı için harcanan ortalama süre ve geç ödemelerin veya anlaşmazlıkların arkasındaki yaygın nedenler hakkında içgörüler elde edeceksiniz.

Süreç İyileştirme İçin Anahtar Alanlar

Process Mining içgörülerinden yararlanarak, SAP ECC Kredi Yönetimi ve Tahsilat ortamınızda süreç optimizasyonu için belirli alanları hedefleyebilirsiniz:

- Kredi Onayını Hızlandırma: Kredi limiti talepleri ve onaylarındaki gecikmeleri belirleyin. Satış döngüsünün başlangıcını hızlandırmak için manuel incelemeler, eksik bilgiler veya verimsiz onay iş akışları olup olmadığını anlamak için temel nedenleri kavrayın.

- İhtarname Prosedürlerini Optimize Etme: Farklı ihtarname seviyelerinin ve iletişim kanallarının etkinliğini analiz edin. Belirli ihtarname adımlarının atlanıp atlanmadığını, gecikip gecikmediğini veya hatırlatıcıların çok erken veya çok geç gönderilip gönderilmediğini keşfederek optimum olmayan tahsilat sonuçlarına yol açıp açmadığını tespit edin. Tahsilat verimliliğini artırmak için ihtarname sürecinizi optimize edin.

- Manuel Müdahaleleri ve Yeniden İşlemeyi Azaltma: Faturaların tekrar eden manuel takipler, yeniden gönderme veya diğer katma değeri olmayan faaliyetler gerektirdiği durumları tespit edin. Rutin görevleri otomatikleştirin ve tahsilat ekibinizi serbest bırakmak için prosedürleri standartlaştırın.

- Anlaşmazlık Çözümünü Hızlandırma: İhtilaflı faturaların kayıttan çözüme kadar olan tüm yaşam döngüsünü anlayın. Yaygın anlaşmazlık türlerini ve bunları çözmede en uzun gecikmelere neden olan departmanları veya adımları belirleyerek, anlaşmazlıkları daha hızlı çözme yeteneğinizi önemli ölçüde geliştirin.

- İletişim ve İşbirliğini Güçlendirme: Müşteri memnuniyetsizliğine veya ödeme gecikmelerine yol açabilecek satış, kredi ve tahsilat ekipleri arasındaki kopuklukları ortaya çıkarın. Veri odaklı içgörülere dayanarak daha iyi çapraz fonksiyonel işbirliğini teşvik edin.

Beklenen Sonuçlar ve İş Faydaları

SAP ECC'deki Kredi Yönetimi ve Tahsilat için Process Mining aracılığıyla belirlenen süreç iyileştirmelerinin uygulanması, çeşitli somut faydalar sağlar:

- Azaltılmış Alacak Tahsilat Gün Sayısı (DSO): Krediden nakite döngüsündeki darboğazları belirleyip ortadan kaldırarak, ödeme tahsilatını önemli ölçüde hızlandırabilir ve nakit akışınızı iyileştirebilirsiniz.

- Daha Düşük Şüpheli Alacaklar ve Silmeler: Daha etkili kredi yönetimi ve tahsilat stratejileri, tahsil edilemez hesap riskini en aza indirir.

- Artan Tahsilat Verimliliği: Tahsilat ekibiniz, verimsiz süreçler aracılığıyla vadesi geçmiş ödemeleri kovalamak yerine, yüksek değerli görevlere odaklanarak genel üretkenliği artırabilir.

- Gelişmiş Müşteri Memnuniyeti: Özellikle kredi onayı ve anlaşmazlık çözümünde daha hızlı, daha şeffaf süreçler, daha iyi müşteri deneyimlerine yol açar.

- Geliştirilmiş Uyumluluk ve Risk Yönetimi: Kredi politikalarınızın tutarlı bir şekilde uygulandığından emin olun ve tahsilat faaliyetlerinizdeki potansiyel uyumluluk boşluklarını belirleyin.

- Veri Odaklı Karar Verme: Varsayımlardan kesin, gerçek bilgilere geçerek, kaynak tahsisi, politika değişiklikleri ve sistem yapılandırmaları hakkında bilinçli kararlar almanızı sağlar.

Kredi ve Tahsilat Optimizasyon Yolculuğunuza Başlayın

SAP ECC'deki Kredi Yönetimi ve Tahsilat süreçlerinizi dönüştürmeye hazır mısınız? Platformumuz, bu süreç için özel olarak tasarlanmış kapsamlı bir şablon sunarak, SAP ECC verilerinizi hızlıca bağlamanıza ve daha önce Process Mining deneyimi olmaksızın içgörüler keşfetmeye başlamanıza olanak tanır. Fatura yolculuklarınızın derinliklerine inin ve daha hızlı nakit akışına ve daha sağlıklı bir finansal duruma yol açacak gizli süreç optimizasyon fırsatlarını ortaya çıkarın. Veri odaklı süreç iyileştirme yolculuğunuza bugün başlayın.

Kredi Yönetimi ve Tahsilat İçin 6 Adımlı İyileştirme Yolu

Şablonu İndir

Ne yapmalı

SAP ECC'de Kredi Yönetimi ve Tahsilat için tasarlanmış özel Excel şablonuna erişin. Bu şablon, verilerinizin analiz için doğru yapılandırılmasını sağlar.

Neden önemli

Başlangıçtan itibaren doğru veri yapısına sahip olmak, doğru analiz için kritik öneme sahiptir; veri tutarsızlıklarını önler ve anlamlı içgörüler sağlar.

Beklenen sonuç

Doldurulmaya hazır, SAP ECC Kredi Yönetimi verilerine özel olarak hazırlanmış önceden biçimlendirilmiş bir Excel şablonu.

NE KAZANACAKSINIZ?

Kredi Sürecinizdeki Gizli İçgörüleri Ortaya Çıkarın

- SAP ECC'deki tüm krediden nakite sürecini görselleştirin

- Ödeme gecikmelerine neden olan darboğazları belirleyin

- Uyumsuz tahsilat adımlarını ortaya çıkarın

- Daha hızlı nakit akışı için stratejileri optimize edin

TİPİK SONUÇLAR

Kredi Yönetimi ve Tahsilat'ta Verimliliği Artırmak

Bu sonuçlar, kuruluşların SAP ECC verileriyle process mining'i kullanarak Kredi Yönetimi ve Tahsilat süreçlerini nasıl iyileştirdiğini, fatura düzeyindeki içgörülere odaklanarak darboğazları nasıl tespit edip çözdüğünü göstermektedir.

Ortalama Alacak Tahsilat Gün Sayısı

Tahsilat faaliyetlerini kolaylaştırarak ve ödeme takibini iyileştirerek, kuruluşlar alacakları nakite çevirme süresini önemli ölçüde kısaltabilir, böylece likiditeyi artırır.

Onay süresinde azalma

Kredi limiti onay sürecini hızlandırmak, satış döngülerini ivmelendirir, daha hızlı müşteri katılımı sağlar ve kaybedilebilecek gelir fırsatlarına yol açan gecikmeleri azaltır.

Tahsilat politikalarına uyum

Process mining, önceden tanımlanmış tahsilat politikalarından sapmaları belirleyerek kuruluşların tutarlı uygulamaları zorlamasına, riskleri azaltmasına ve mevzuata uyumu sağlamasına olanak tanır.

Silmelerde azalma

Tahsil edilemeyen faturaların temel nedenlerini (örneğin, yetersiz kredi değerlendirmeleri veya etkisiz ihtarnameler) belirleyerek, işletmeler şüpheli alacaklardan kaynaklanan finansal kayıpları proaktif olarak azaltabilir.

Daha hızlı anlaşmazlık çözümü

Fatura anlaşmazlıklarını hızlı bir şekilde çözmek, ödemeleri açarak nakit akışını iyileştirir ve sorunların hızlı ve tatmin edici bir şekilde çözülmesiyle müşteri ilişkilerini güçlendirir.

Daha yüksek ihtar-ödeme oranı

Süreç içgörülerine dayalı ihtar stratejilerini optimize etmek, daha zamanında ödemelere ve ihtar faaliyetlerini gerçek nakit tahsilatlarına dönüştürmede daha yüksek bir başarı oranına yol açar.

Sonuçlar, süreç karmaşıklığına, mevcut sistem ortamına ve veri kalitesine göre değişir. Bu rakamlar, uygulamalarda gözlemlenen tipik iyileşmeleri temsil etmektedir.

Önerilen Veriler

SSS

Sıkça sorulan sorular

Process mining, gerçek kredi ve tahsilat iş akışlarınızı görselleştirir, gizli gecikmeleri ve uyumsuzlukları ortaya çıkarır. Yavaş kredi limiti onayları veya etkisiz ihtar süreçleri gibi darboğazları tespit eder. Bu derinlemesine içgörü, Satışların Alacak Süresini (DSO) azaltmak ve tahsil edilemeyen alacakları en aza indirmek için hedeflenen iyileştirmelere olanak tanır.

Fatura oluşturma, kredi limiti değişiklikleri, ihtar faaliyetleri, ödeme makbuzları ve anlaşmazlık çözüm adımları gibi süreçleri içeren olay kaydı (Event Log) verilerine ihtiyacınız olacak. Temel veri noktaları; fatura numaraları, etkinlik zaman damgaları, kullanıcı kimlikleri ve ilgili işlem kodlarını içerir. Bu veri, eksiksiz süreç akışını yeniden oluşturmaya olanak tanır.

Veriler, genellikle standart SAP araçları veya özel bağlayıcılar kullanılarak BKPF, BSEG, VBRK ve KNKK gibi SAP ECC tablolarından çıkarılır. Bu ham işlem verisi daha sonra Process Mining yazılımına uygun bir olay günlüğü formatına dönüştürülür. Çıkarma süreci, canlı SAP sisteminizi kesintiye uğratmayacak şekilde tasarlanmıştır.

Beklenen sonuçlar arasında Alacak Tahsilat Gün Sayısı'nda (DSO) önemli bir azalma, hızlandırılmış nakit dönüşümü ve iyileştirilmiş tahsilat verimliliği bulunmaktadır. Ayrıca daha az şüpheli alacak silme ve iç politikalara daha fazla uyum bekleyebilirsiniz. Bu iyileştirmeler, veri destekli kararlar tarafından yönlendirilir.

İlk kurulum ve veri çıkarma, veri hacmine ve karmaşıklığına bağlı olarak birkaç hafta sürebilir. Süreç haritaları ve darboğaz tespiti dahil ilk içgörüler genellikle 4-6 hafta içinde ortaya çıkar. Sürekli analiz, zaman içinde değer sağlayarak devam eden optimizasyon çabalarını destekler.

Evet, Process Mining, faturaların ve ödemelerin tam yolunu takip ederek, gecikmelere veya anlaşmazlıklara yol açan yaygın sapmaları ortaya çıkarabilir. Belirli müşteri grupları için optimize edilmemiş ödeme koşulları veya yavaş iç anlaşmazlık çözüm süreçleri gibi yinelenen sorunları vurgulayabilir. Bu, kök nedenleri doğrudan ele almaya yardımcı olur.

İlk veri çıkarma ve dönüştürme bir miktar teknik uzmanlık gerektirse de, modern Process Mining araçları iş kullanıcıları için tasarlanmıştır. Birçok platform, SAP ECC için önceden oluşturulmuş bağlantılar sunarak kurulumu basitleştirir. Devam eden analiz genellikle iş ve teknik kullanıcıların iş birliğini içerir.

Process mining, Kredi Yönetimi ve Tahsilat süreçleri de dahil olmak üzere karmaşık işlem süreçlerini yöneten her büyüklükteki kuruluş için faydalıdır. Değer, şirket ölçeğinden bağımsız olarak verimsizlikleri ortaya çıkarmaktan gelir. Daha küçük kuruluşlar, daha az veri hacmi nedeniyle daha hızlı uygulama süreleri görebilir.

Görünüşte verimli süreçlerde bile, Process Mining genellikle gözden kaçan gizli verimsizlikleri veya uyumluluk sapmalarını ortaya çıkarır. Objektif, veri odaklı bir görünüm sunarak, önemli iyileştirmelere dönüşen marjinal kazanç fırsatlarını belirler. Bu, nakit akışını daha da optimize edebilir ve maliyetleri azaltabilir.

Daha Hızlı Nakit Akışı Sağlayın: Kredi ve Tahsilat Süreçlerinizi Hemen Optimize Edin

Krediden Nakite döngü süresini %30 azaltın ve karlılığı artırın.

Kredi kartı gerekmez, dakikalar içinde kurun.